調整財務槓桿有效方式

所謂的調整財務槓桿,係企業或投資人調整財務結構之變數而使得負槓桿變成正槓桿,或是提高原正槓桿之報酬率,以下就以一範例加以說明:

- 基本假設:投資總資金為1,000萬完,營運淨收入(NOI)為90萬元,銀行貸款比率為60%,貸款期限為20年,貸款利率為6%。

- 由以上之假設條件可算出貸款常數(MC)=72%,總資金報酬率(ROR)=9.00%,(稅前)自有資金報酬率(ROE)=9.42%。詳見下表

|

項目 |

數量 | 項目 |

數量 |

| 投資總資金(萬元)(1) | 1,000 | 自有資金(7)=(1)-(3) | 400 |

| 營運淨收入(NOI)(萬元)(2) | 90 | 償還本利和(DS)(萬元)(8)=(6)×(10) | 52 |

| 貸款比率(%)(3) | 60% | 稅前現金流量(BTCF)(9)=(2)-(8) | 38 |

| 貸款期限(年)(4) | 20 | 貸款常數(MC)(%)(10)(由公式算出) | 8.72% |

| 貸款利率(%)(5) | 6% | 總資金報酬率(ROR)(11)=90/1,000 | 9.00% |

| 貸款金額(萬元)(6)=(1)×(3) | 600 | 自有資金報酬率(ROE)(12)=(9)/(7) | 9.42% |

| 自有資金(7)=(1)-(3) | 400 |

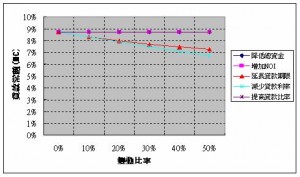

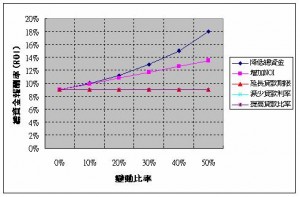

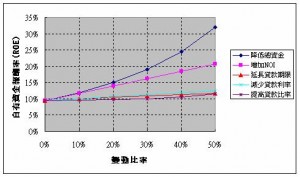

- 分別以降低總資金、增加NOI、延長貸款期限、減少貸款利率及提高貸款比率等方法,探討貸款常數(MC)、總資金報酬率(ROR)及自有資金報酬率(ROE)之變化狀況。

- 結論

- 降低貸款常數(MC)之方式:延長貸款期限或減少貸款利率。

- 增加總資金報酬率(ROR)之方法:降低總資金或增加NOI,其中以降低總資金之敏感度較高。

- 增加自有資金報酬率(ROE)之方法:降低總資金、增加NOI、延長貸款期限、減少貸款利率或提高貸款比率等皆可增加自有資金報酬率,而其中以降低總資金之敏感度最高,其次為增加NOI。

版權所有 請勿盜用