租稅增額財源(TIF)有關「土地增值稅」試算公式之探討

一、前言

依據行政院「跨域加值公共建設財務規劃方案(核定本)(101年7月)」之「租稅增額財源機制作業流程及分工」對於增額「土地增值稅」估算方式如下:

(一) 實施地區該期間土地增值稅總額估計數

實施地區該期間土地增值稅總額估計數=基年前5年實施地區每年平均土地增值稅申報案件之漲價總數額總額×實施年數×(1+實施地區該期間公告土地現值預估成長率)×基年前5 年實施地區平均稅率

(二) 土地增值稅租稅增額估計數

土地增值稅租稅增額估計數=實施地區該期間土地增值稅總額估計數-(實施地區基年之土地增值稅額×實施年數)

以上之計算公式比較有爭議的是「實施地區該期間公告土地現值預估成長率」如何試算,依據經驗,中央政府對於此項之計算方式審查並無統一標準而導致各有不同之解讀而造成困擾。如果是對的解讀那還OK,但是如果是不對的解讀,那可能會造成未來執行單位在專案計畫財政預估編列上產生差異造成困擾,因此,以下提出一些看法,期望大家對於較有爭議部分能有更深入之了解而減少錯誤的解讀。

二、「實施地區該期間公告土地現值預估成長率」之見解

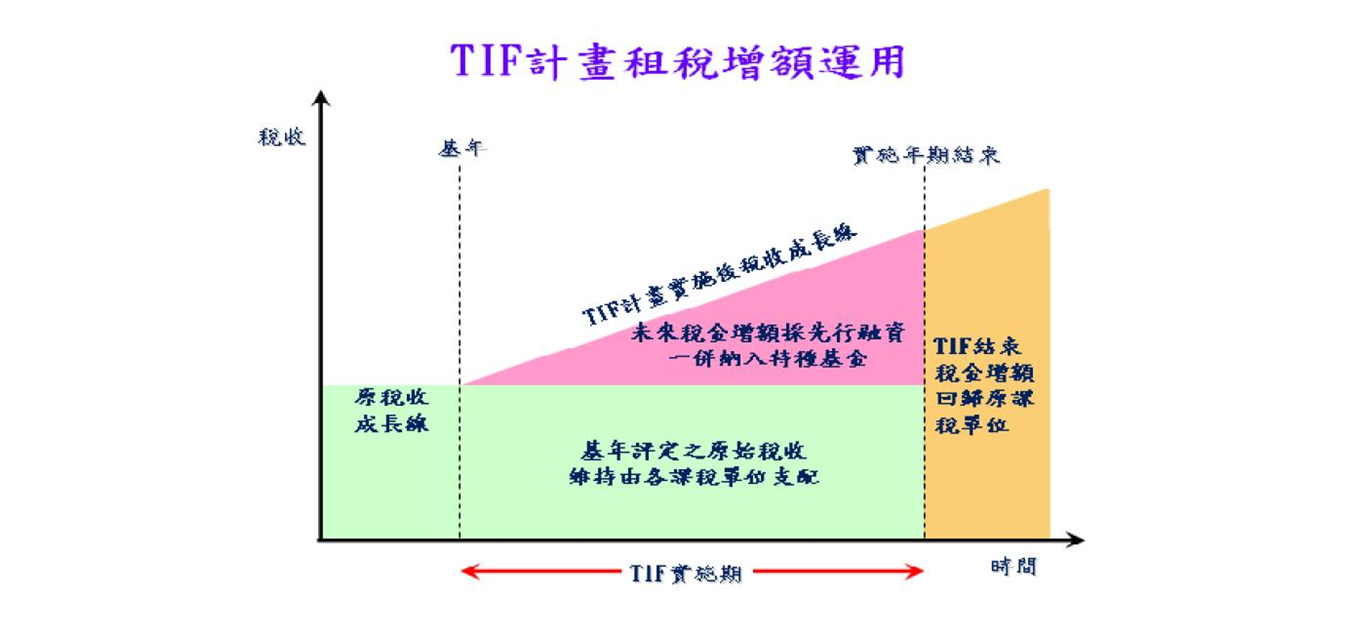

依據行政院「跨域加值公共建設財務規劃方案(核定本)(101年7月)」之「租稅增額財源機制作業流程及分工」在TIF計畫租稅增額運用示意圖之圖示上明顯顯示TIF計畫實施後之稅收成長線為累進成長線,又從公式上之清楚得知主要影響TIF計畫實施後之稅收成長為「實施地區該期間公告土地現值預估成長率」,基於以上之觀察,我們可先假設實施地區該期間「公告土地現值預估成長率」為「相對基年每年公告土地現值成長率」,所有一切皆以基年為基準,超過基年之租稅增額皆為挹注公共建設之財源。

我們如果假設每年相對基年公告土地現值成長率皆為1%

則 可得到

第一年相對基年公告土地現值成長率為1%

第二年相對基年公告土地現值成長率為2%

第三年相對基年公告土地現值成長率為3%

……….

有以上觀念後,以下面例子作說明

假設

基年前5年實施地區每年平均土地增值稅申報案件之漲價總數額總額=100元

實施年數=5年

基年前5年實施地區平均稅率=10%

每年相對基年公告土地現值成長率=1%

則

第一年之土地增值稅總額估計數=100元X(1+1%)X10%

第二年之土地增值稅總額估計數=100元X(1+2%)X10%

第三年之土地增值稅總額估計數=100元x(1+3%)x10%

第四年之土地增值稅總額估計數=100元x(1+4%)x10%

第五年之土地增值稅總額估計數=100元x(1+5%)x10%

五年合計後

100元x[(1+1%)+(1+2%)+(1+3%)+(1+4%)+(1+5%)] x10%

=100元x(5+15%) x10%

=100元x5x(1+3%) x10%

=基年前5年實施地區每年平均土地增值稅申報案件之漲價總數額總額×實施年數×(1+實施地區該期間公告土地現值預估成長率)×基年前5 年實施地區平均稅率

因此,以上之3% 就是 公式中的「實施地區該期間公告土地現值預估成長率」

而此3% 就是 (1%+2%+3%+4%+5%)/5年

也就是「實施地區該期間公告土地現值預估成長率」應解讀為「實施地區該期間每年相對基年公告土地現值成長率之平均值」

三、其他見解與建議

(一) 對估算公式之建議:

本估算公式之土地增值稅租稅增額估計數=實施地區該期間土地增值稅總額估計數-(實施地區基年之土地增值稅額×實施年數),由於土地增值稅為機會稅,高低變化很大,有時候應納稅額很高,但也可能某一年很低。當基年應納稅額很高時,則實施年期之土地增值稅租稅增額估計數合計可能會是零;若是基年應納稅額很低時,則實施年期之土地增值稅租稅增額估計數合計可能會變得很大,而此兩種狀況皆不符合實務執行時之狀況,因此,建議不要只以「基年之土地增值稅額×實施年數」,而改為「基年前數年之平均值×實施年數」可能會較符合實務操作。

(二) 對審查方式之建議:

目前對於土地增值稅增額估算之審查皆著重於總數概念,而沒有分年概念,而總數概念之試算具有正負金額相互抵消現象存在,但實務操作上若某一年之土地增值稅租稅增額估計數是負值(表示沒有增額財源存在;假設負1億元)時,此年只是無金額挹注計畫,不會從計畫挪出1億元出來,因此,並無正負金額相互抵消現象存在。

版權所有 請勿盜用